РСХБ рассказал о трендах рынка бутилированной питьевой воды

Согласно данным Центра отраслевой экспертизы Россельхозбанка рост потребления бутилированный питьевой воды на душу населения составил 15% за год.

Согласно данным Центра отраслевой экспертизы Россельхозбанка рост потребления бутилированный питьевой воды на душу населения составил 15% за год. Эксперты банка также проанализировали текущую ситуацию на российском рынке в данной категории в условиях ограничений импорта и спрогнозировали динамику производства.

В 2021 год рост потребления питьевой воды (в том числе природной, минеральной и газированной (не содержащей сахара) на душу населения достиг показателя в 34 л, что на 15% превышает показатели 2020 года. Всего объём внутреннего производства минеральных и питьевых вод в 2021 году составил более 17 млн полулитров и вырос на 10,1% по сравнению с 2020 годом. Эксперты Россельхозбанка установили, что высоким спросом у потребителей пользуется питьевая негазированная вода – объемы ее производства составляют 1/5 от наших объемов производства природной питьевой воды.

Стабильным спросом пользуется и минеральная питьевая вода, объемы ее производства достигли 3,3 млрд литров в 2021 году. Наибольшая популярность в этой категории у столовой минеральной воды, объемы ее производства составляют более 2/3 объемов производства минеральной воды. Еще около 1/3 приходится на лечебно-столовую минеральную воду.

Чаще всего россияне покупают питьевую воду объемом до 1 литра: она занимает более половины объема рынка бутилированной воды (64%). Упаковка от 1 до 3 литров составляет 33% 1 .

Лидирующие позиции по потреблению бутилированной питьевой воды в мире занимают Мексика (225 литров на человека в год), Италия (178 литров), Таиланд (172 литра), США (137 литров) и ОАЭ (107 литров).

По производству питьевой воды лидирующее место занимает Центральный ФО (32%), чуть меньше доля Северо-Кавказского ФО - там производится 21% питьевой воды, на третьем месте Приволжский ФО (15%). Относительно производства минеральных природных питьевых вод тройка лидеров по федеральным округам выглядит иначе – Северо-Кавказский ФО (38%), Центральный (19%) и Сибирский ФО (14%).

Индустриализация потребления минеральной воды в России восходит к правлению Петра I, именно тогда основан первый бальнеологический курорт Марциальные Воды на территории современной Карелии. Тогда же появился один из старейших производителей минеральной воды «Полюстрово».

« По данным ООН, практически все население России имеет доступ к чистой питьевой воде. Тем не менее, рынок бутилированной воды быстро растет. Это самая популярная категория среди упакованных напитков. Это удобно и соответствует тренду ЗОЖ: в воде, в отличии от других категорий напитков, нет сахара или его заменителей. При этом, в абсолютном большинстве случаев (больше 95%) россияне предпочитают отечественную воду », — отмечает Андрей Дальнов , руководитель Центра отраслевой экспертизы Россельхозбанка.

Рост производства питьевой воды расширяет экспортные возможности российских производителей. Согласно исследованию РСХБ, за 2021 год уровень экспорта возрос на 23% до 161 млн литров. По стоимостному объему экспорта Россия заняла 17-е место в списке стран-экспортёров питьевой воды. Среди основных стран-потребителей российской природной питьевой воды: Беларусь (37% поставок в натуральном выражении), Китая (25%) и Казахстан (6%). Ситуация с импортом обстоит следующим образом: по данным за прошлый год, в Россию ввезли 221 млн литров воды, в основном высокой ценовой категории: из Грузии (49%), Франции (12%), Италии (9%) и Армении (8%).

Согласно исследованиям, 60% потребителей склонны чаще приобретать продукцию более мелких местных производителей, так как уровень доверия к ним выше.

« Особое место на российском рынке занимают природные целебные минеральные воды. Нарзан, Ессентуки, Кармадон — это не только географические названия, это еще и бренды минеральной воды, которые имеют общенациональную и даже международную известность , — добавляет Андрей Дальнов. Неудивительно, что доля минеральной продукции несмотря на более высокую среднюю цену в сегменте бутилированной воды составляет около 40%. При сохранении текущих темпов роста производства минеральной и питьевой бутилированной воды, мы прогнозируем не только 100%-ное импортозамещение в категории, но и ощутимый рост экспорта и увеличение рынков сбыта продукции ».

1 По материалам исследования «Global Bottled Water Hydration Market, Forecast to 2024»

Последние новости

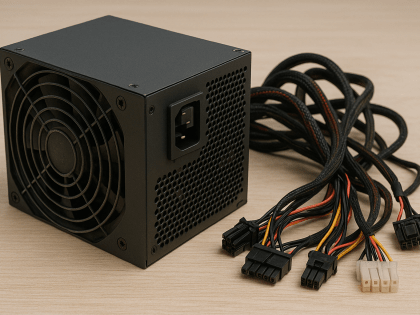

Ремонт блока питания за 15 минут: миф или реальность?

Проверяем, можно ли действительно починить БП за четверть часа — или это сказка для доверчивых

Заместитель Главы округа провел встречу с жителями Стремянниково Павловского Посада: решение проблем и планы на будущее

4 апреля в рамках еженедельного обхода закрепленных территорий заместитель Главы Павлово-Посадского городского округа Александр Кулаков повторно встретился с жителями деревни Стремянниково.

Каширские долголеты прошли «10 000 шагов к жизни»

Участники проекта «Активное долголетие» из Каширы приняли участие в акции «10 000 шагов к жизни», которая посвящена Всемирному Дню здоровья.

Герои‑невидимки: 10 мест, где вы сталкиваетесь со стойками СОН ежедневно

Железобетонные стойки СОН окружают нас повсюду — даже если мы не знаем, что это они